八潮市は自宅からも近く、春には八潮フラワーパークに行って菜の花を見たり、事務所からも近いため、お客様や金融機関、他士業からご紹介を頂き、よくお仕事をさせて頂く地域でもあります。

八潮市は自宅からも近く、春には八潮フラワーパークに行って菜の花を見たり、事務所からも近いため、お客様や金融機関、他士業からご紹介を頂き、よくお仕事をさせて頂く地域でもあります。

今回はそんな経緯もあり、弊所顧問先のご紹介により八潮市在住の自動車修理業を個人で営んでいる方からの税務調査に関するご相談と税務調査立ち会い依頼を頂きました。

事情を聞いてみると確定申告を依頼している税理士はいるものの、税務調査に関する立ち合い依頼をしたところ、「立ち会っても何も出来ないし、座っているだけ費用も発生することになるけど、それでいいですか?」と言われてしまい、とても不安になり相談にいらしたということでした。

そこで今回は自動車整備業に関する税務調査について取り上げてみたいと思います。

自動車整備業などの自動車関連業は経理が特に難しい業種の一つです。

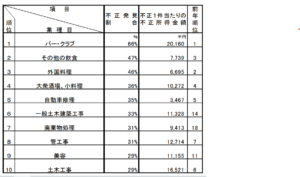

また、業界的にも不正な取引が一部で行われており、現金取引もまだまだ盛んな業種であることからも税務調査の常連に上がってくる業種の一つとなっています。

以下では「自動車整備業が税務調査で指摘されるポイントを5つ」をご紹介します。

(参考:以下は令和2年11月発表の東京国税局発表の不正割合が高い10業種。(自動車修理業は第5位))

税務調査のご相談はこちら

棚卸の計上

自動車整備がメイン業務であっても規模の差はあれど付随業務として中古車販売も行っている事業者が大半だと思います。

自動車整備がメイン業務であっても規模の差はあれど付随業務として中古車販売も行っている事業者が大半だと思います。

このように中古自動車販売を行っている場合では期末に棚卸がしっかり計上されているかが問題となります。

棚卸に計上すべき金額は買取価格のみならず、USS等へ支払ったオークション手数料、未経過自動車税、未経過自賠責保険料も含まれます。

更に修理が必要な車を買取り、その車に修理、整備した場合も車の取得価格に含めて棚卸の金額を計算する必要があります。

当然、他の業種と同様に部品等も棚卸計上漏れが生じないように管理しておく必要があります。

売上計上

自動車関連業種で経理が難しくなる要因は自賠責、印紙、自動車重量税などの法定費用が多く出てくるところです。

自動車関連業種で経理が難しくなる要因は自賠責、印紙、自動車重量税などの法定費用が多く出てくるところです。

車検の際には法定費用の立替払いがあり、会計的には立替金等として明確に区分したうえで、整備収入や代行手数料のみを売上として計上する必要があります。

そして、個人客が多い場合には現金取引も多いのが特徴で売上計上がうっかり漏れてしまうことにも注意が必要です。

また、個人事業者の場合には、業務用で使用している車の売却を、総合譲渡とせずに、仕入れた車と同様に処理をしてしまっていることがあります。同じ車を売るという行為でも両者はしっかり区別をする必要があります。

法定費用に関する消費税

売上及び経費について、法定費用の取り扱いを適切に行ったうえで、消費税が課されるものと課されないものを明確に区分する必要があります。

売上及び経費について、法定費用の取り扱いを適切に行ったうえで、消費税が課されるものと課されないものを明確に区分する必要があります。

また、車両販売の際に未経過の自動車税相当額、未経過の自賠性保険料相当額の精算を行いますが法定費用の精算と考え消費税の対象外と処理してしまうケースが多いのですが、実際には消費税の課税対象に含める必要があるため注意が必要です。

雑収入の計上漏れ

自動車整備業は本業である自動車の修理、車検以外にも実に様々な付随業務があります。

自動車整備業は本業である自動車の修理、車検以外にも実に様々な付随業務があります。

中古車の売買、自賠責、任意保険の代理店手数料の収入 廃車の部品、廃材などを業者へ売却した収入など。

特に廃車となった車の部品などを業者へ転売したり、ネットオークションなどで売却した収入をうっかり収入に漏らしてしまうケースが多いようです。

しかし、税務署もこのような収入が計上漏れを起こすことはよく熟知しており、事前に金額まで把握していることも珍しくありません。

消費税の簡易課税業種誤り

一般的な業種であれば、簡易課税方式を選択していればそれほど計算に悩むことはないと思いますが、自動車整備業については業種区分について注意が必要です。

一般的な業種であれば、簡易課税方式を選択していればそれほど計算に悩むことはないと思いますが、自動車整備業については業種区分について注意が必要です。

自動車整備業が行う業務に当てはめて考えると以下のように売上を区分する必要があります。

中古車販売・部品の販売 1種(卸売業)又は2種(小売業)

自社使用の車の販売 4種

自賠責や任意保険の代理店手数料 4種

自動車の整備や車検の代行手数料 5種

この判断を売上ごとに行う必要があります。

この区分を行っていない場合には最も不利な第5種にて計算をすることになってしまいます。

納税額として場合によっては数百万円の違いになってきます。

消費税について深い知識がある方は別としてなかなかそこまで手が回らないのが普通です。

しかし、税務調査では、簡易課税の業種区分間違いはよく指摘事項に上がってくる事項ですので日頃から意識的に業種区分の違いを注意しましょう。

(補足)簡易課税制度で2種類以上の事業を営む事業者については原則的な簡易課税方式に加え、以下のような特例計算も認められているため有利不利で選択したいところです。

- 2種類以上の事業を営む事業者で、1種類の事業の課税売上高が全体の課税売上高の75パーセント以上を占める場合には、その事業のみなし仕入率を全体の課税売上げに対して適用することができます。

- 3種類以上の事業を営む事業者で、特定の2種類の事業の課税売上高の合計額が全体の課税売上高の75パーセント以上を占める事業者については、その2業種のうちみなし仕入率の高い方の事業に係る課税売上高については、そのみなし仕入率を適用し、それ以外の課税売上高については、その2種類の事業のうち低い方のみなし仕入率をその事業以外の課税売上げに対して適用することができます。

税務調査のご相談はこちら